Réussir son projet immobilier nécessite de connaître les différentes étapes qui vont du compromis de vente à la signature de l’acte authentique. Nos conseils sur les 15 points les plus importants pour vous aider à réussir à négocier votre prêt immobilier.

Estimer les dépenses futures

Nul besoin d’utiliser un logiciel informatique pour établir un budget prévisionnel. Il s’agit pour l’essentiel d’estimer d’une part les dépenses liées à votre futur logement et d’autre part de préparer votre financement. Certaines dépenses apparaîtront pour la première fois comme la taxe foncière, d’autres, déjà existantes devront être réévaluées comme la taxe d’habitation, l’assurance du logement ou les frais de chauffage et de transport. Prévoyez une marge d’erreur et évaluez votre enveloppe financière en fonction de ces éléments.

Faire jouer la concurrence

Mettez en concurrence plusieurs banques et ce, dès le départ. Ne commettez pas l’erreur de vous adresser à un seul organisme en vous disant qu’il sera possible plus tard de s’adresser à d’autres établissements. Le temps vous est compté et il est préférable d’avoir au plus vite toutes les propositions de financement entre les mains pour pouvoir comparer.

Vous pouvez vous adresser à un courtier en crédit pour obtenir le meilleur prêt immobilier et bénéficier des conseils d’un professionnel. Vous gagnerez un temps non négligeable en comparant un grand nombre d’offres de prêt en un minimum de temps.

Établir plusieurs plans de financement

Dans le même esprit, demandez à vos interlocuteurs d’établir plusieurs plans de financement. Il est important que vous fassiez plusieurs simulations afin de vérifier quelle est la meilleure formule dans votre cas. (Taux fixe ou variable, choix de la durée, lissage avec les prêts courts etc.).

Mettre en concurrence le contrat d’assurance groupe avec une délégation externe

Rien ne vous oblige à prendre l’assurance de votre prêt à la banque. Depuis la Réforme LAGARDE, il est tout à fait possible de souscrire auprès de l’assureur de son choix. Seule condition pour la délégation d’assurance : présenter des garanties au moins équivalentes à celles proposées par l’organisme prêteur.

A savoir : Une délégation d’assurance n’offre pas nécessairement un tarif plus bas que le contrat groupe. Le tarif dépend de l’âge et de l’état de santé de l’assuré. Après 40 ans, il est possible que le contrat que vous propose votre banque soit meilleur marché.

Économiser sur les frais de dossier

Il ne s’agit pas du poste le plus important mais ce n’est pas une raison pour ne pas négocier les frais de dossier. De l’ordre de 1 % du montant du prêt principal, en général plafonné à 500 € pour les prêts ne dépassant pas 100 000 € et 800 € pour un emprunt supérieur.

Eviter l’hypothèque

L’organisme prêteur exige une garantie en cas de défaillance de l’emprunteur. Là aussi, vous pouvez réaliser des économies. La plupart des banques proposent de passer par une société de caution mutuelle, moins contraignante et le plus souvent moins chère qu’une sûreté réelle (inscription hypothécaire ou IPPD).

En cas de refus de la caution mutuelle, demandez à la banque qu’elle opte pour un privilège prêteur de deniers plutôt que l’hypothèque plus coûteuse.

Négocier les pénalités de remboursement anticipé

Soyons clairs, les banques n’aiment pas négocier les pénalités de remboursement anticipé (3 % sur le capital remboursé). Pour la bonne et simple raison que le rachat d’un prêt immobilier leur coûte de l’argent. Il n’empêche, la discussion doit être menée dès les premiers entretiens.

Notre conseil : si la banque rechigne à supprimer les indemnités de remboursement anticipé, proposez une diminution dégressive. Par exemple : 1,5 % après 5 ans et gratuité après 10 ans

Eviter les intérêts intercalaires

Si vous avez un projet de résidence principale dans le neuf (construction de maison individuelle ou achat d’appartement en VEFA), vous devez savoir que les déblocages successifs (au fur et à mesure des appels de fonds) donneront lieu au paiement d’intérêts intercalaires.

Une seule solution pour y échapper. Demander à la banque d’amortir au fur et à mesure les sommes décaissées (paiement du capital et des intérêts). Encore faut-il que les revenus soient suffisants pour faire face à ces échéances en plus d’un éventuel loyer et ce, jusqu’à la livraison du logement.

Prévoir le scénario catastrophe avec la garantie revente

Les situations de revente précipitée sont suffisamment nombreuses pour inciter à la prudence. Si pour un cas de force majeur, vous deviez revendre le bien, la garantie revente permettra de compenser l’éventuelle perte financière liée à la revente du logement jusqu’à un certain plafond défini par contrat.

Privilégier les taux fixes

Prenez le temps de comparer les offres avant de décider. Un taux fixe vous apportera la sécurité jusqu’au terme alors que le taux variable permettra de bénéficier d’un taux plus bas, du moins au départ.

À noter qu’il existe également des formules de financement mixtes qui permettent de bénéficier d’un taux fixe pendant une certaine période puis de basculer sur un taux révisable ensuite.

Notre conseil : si vous optez pour un prêt révisable, privilégiez un taux capé qui permet de fixer un plafond en cas de hausse. Rien ne vous empêche également de limiter les risques en optant pour deux lignes de crédit avec pour moitié :

- Un prêt à taux fixe

- Un prêt à taux capé.

Opter pour la souplesse avec les prêts modulables

Ces dernières années, les banques ont modernisés leurs offres et les prêts immobiliers peuvent aujourd’hui s’adapter plus facilement aux éventuels changement de situation des emprunteurs. Il est ainsi possible de suspendre, diminuer ou augmenter les mensualités en cours de vie du prêt.

Bénéficier des prêts réglementés par l’Etat

Les prêts bonifiés par l’Etat présentent deux avantages :

- Ils sont comptabilisés dans l’apport personnel

- Ils sont proposés à des taux particulièrement attractifs.

Le Prêt à taux zéro est sans doute le plus important mais il est aujourd’hui recentré à l’immobilier neuf, à l’exception de l’achat d’un logement social et de la remise à neuf d’un bâtiment ancien. Pour les tranches les plus faibles du barème, il est possible de bénéficier d’un différé d’amortissement total.

Les prêts issus des CEL et PEL offrent quelques possibilités intéressantes après une phase d’épargne qui va jusqu’à 4 ans pour le plan.

Enfin, le prêt Action logement est accessible à tous les emprunteurs qui travaillent dans des entreprises du privé de plus de 10 salariés.

Notre avis : les taux proposés à l’issus des plans d’épargne logement sont supérieurs à ceux proposés par les banques. Privilégiez les CEL qui permettent de bénéficier d’un taux particulièrement attractif après 18 mois.

ET des aides des collectivités locales

Pensez que l’Etat n’est pas le seul à aider les candidats à l’accession. Les collectivités locales – départements et mairies – proposent souvent des aides aux primo accédants. Elles sont généralement complémentaires aux prêts réglementés en vigueur, sous forme de subvention ou de prêt bonifié.

Comparer le TAEG

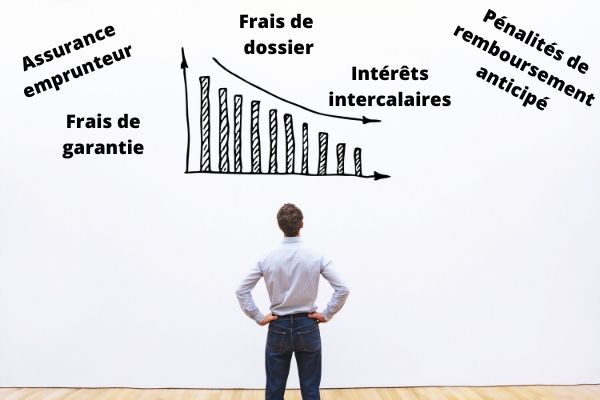

Ne comparez pas les taux tels qu’ils vous sont présentés par la banque car tous ne signifient pas la même chose. Chacun d’eux peut en effet avoir une signification différente : hors assurance, avec assurance, fixe, variable pur, variable avec échéances constantes etc.

Seul le TAEG vous assure de comparer des éléments en tous points identiques, le taux effectif global regroupant tous les frais qui impactent le crédit immobilier (intérêt, frais de dossier et de garantie, cotisations d’assurance…).

Lisser les différents prêts pour alléger les mensualités

Il est fréquent que plusieurs prêts immobiliers soient nécessaires pour financer l’acquisition. il est possible que votre plan de financement fasse apparaître des paliers dans la mesure où les prêts réglementés de l’État et le prêt principal n’auront pas la même durée.

Les prêts courts nécessiteront un effort de remboursement plus important les premières années. Pour éviter cet inconvénient, demandez à la banque d’effectuer un lissage. La technique consiste à diminuer la mensualité du prêt principal jusqu’au terme des prêts courts.