Le dispositif du crédit renouvelable, renforcé par la Loi LAGARDE et toujours décrié par les associations de consommateurs reste une des causes principales du surendettement en France. Voici un dossier à lire si vous envisagez comme plus de 20 % des ménages de souscrire un « crédit révolving » . Vous êtes désormais mieux protégés par le code de la consommation.

Définition

Appelé également crédit revolving ou permanent, le crédit renouvelable met à votre disposition une réserve d’argent dans la limite d’un montant fixé par contrat avec l’organisme prêteur. Il est proposé par les banques traditionnelles et les organismes spécialisés dans le prêt à la consommation, ainsi que par les chaînes de grands magasins et les banques en ligne.

Comment çà marche ?

Le fonctionnement est très simple, trop simple sans doute. Les associations de consommateurs ne cessent de critiquer le crédit renouvelable. En effet, une fois accordé, votre réserve d’argent peut être utilisée dès que vous le décidez. Vous en disposez librement sans avoir à en justifier auprès de la banque. Les remboursements s’effectuent à votre rythme sur la base d’une mensualité minimum qui doit respecter une double condition.

- Ne pas être inférieure à 15 euros, quelque soit le montant emprunté

- Ne pas excéder 3 ans.

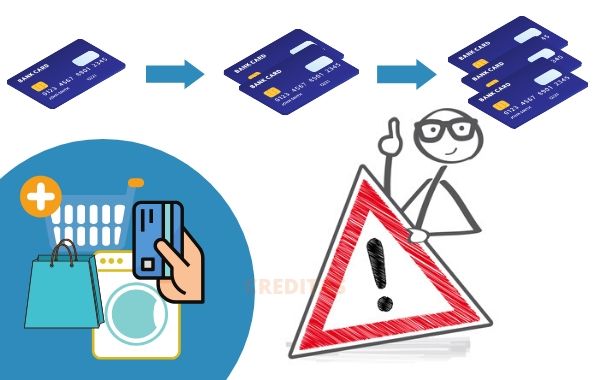

Au fur et à mesure que vous remboursez votre emprunt, la réserve d’argent se reconstitue et peut à nouveau être réutilisée. C’est ce mécanisme que contestent les associations de consommateur car il est à l’origine de nombreux cas de surendettement.

La carte de crédit

Pour cela, elle peut vous octroyer une carte de crédit qui directement associée à votre réserve et vous pourrez ainsi effectuer vos achats comme avec une carte traditionnelle. Vous ne payez les intérêts que sur la part effectivement utilisée.

La reconduction du contrat

Chaque année, le contrat peut être reconduit par accord tacite. La banque a l’obligation de vous transmettre trois mois avant la date anniversaire un courrier détaillant les conditions du renouvellement. Vous avez alors 20 jours pour refuser sa proposition. Si celle-ci ne vous convient pas, il suffira de lui signifier par un courrier en recommandé avec accusé de réception.

Quels sont les inconvénients d’une réserve d’argent ?

Les taux d’intérêts pratiqués sur les crédits renouvelables sont souvent plus élevés que sur les prêts à la consommation amortissables. Même si la banque n’a pas le droit de dépasser le taux d’usure, les conditions pratiquées à l’heure actuelle sont tout de même proches de 20 %. Autre inconvénient rencontré sur ce type d’emprunt : il s’agit en général d’un emprunt à taux révisable.

Le TAEG

Toutes les propositions que vous allez trouver feront état d’un Taux annuel effectif global ou TAEG. Toutes les banques ont obligation d’en faire mention dans leurs propositions. Ce taux, un peu à l’instar du TEG pour un crédit immobilier, prend en compte tous les frais qui incombent à l’emprunteur. Le taux nominal bien sûr, mais aussi l’assurance crédit si vous y avez souscrit ainsi que les frais de dossier et de garantie.

Comment souscrire ?

Tout d’abord, sachez que si le crédit renouvelable dépasse 1 000 €, la banque a obligation de vous établir une deuxième proposition avec un crédit amortissable afin de vous laisser le choix entre les deux formules. Deux possibilités s’offrent à vous:

Vous pouvez tout d’abord consulter les banques traditionnelles mais il sera difficile de faire jouer la concurrence sans changer de banque. De plus, gagner un nouveau client par ce type de crédit n’est pas dans leurs habitudes.

Obtenir votre réserve auprès des banques en ligne. Prenez soin de faire le tour des grands prêteurs mais vous trouverez des conditions sensiblement différentes.

Pour information, voici quelques exemples TAEG révisables dans les propositions de quelques organismes pour un crédit renouvelable de 3 000 €.

| Organisme de prêt | Taux (hors assurance facultative) | Durée de remboursement |

| COFIDIS | 20,74 % | 30 mois |

| COFINOGA | 20,75 % | 36 mois |

| CETELEM | 20,75 % | 36 mois |

| SOFINCO (ex FINAREF) | 20,60 % | 36 mois |

Notre analyse

Comme on peut le constater, les 4 « ténors » du crédit renouvelable en ligne proposent tous des taux révisables quasi identiques. Faire jouer la concurrence ne permettra donc pas d’obtenir de meilleures conditions.

Autre constat flagrant, ces 4 établissements atteignent ou « flirtent » avec le taux d’usure applicable au 1er octobre 2017 (20,75 % pour les montants ne dépassant 3 000 €).

Notez par ailleurs que le taux moyen pratiqué au 3e trimestre 2017 pour les prêts d’un montant inférieur ou égal à 3 000 € était de 15,56 %. En conclusion, il vaut mieux privilégier le circuit bancaire traditionnel et opter pour un prêt personnel amortissable à taux fixe.

Cas du prêt permanent souscrit auprès d’une grande enseigne

Si vous souscrivez auprès d’un grand magasin, vous bénéficiez de la même protection qu’auprès d’une banque. Toutefois, si la raison de ce prêt est l’achat d’un bien de consommation, nous vous déconseillons ce type de financement.

En effet, vous disposerez d’un délai de 14 jours pour annuler le financement, mais cela ne vous permettra pas d’annuler la vente. Méfiez vous des arguments vous incitant à souscrire une réserve d’argent plutôt qu’un crédit amortissable. Ce n’est pas votre intérêt.

Il est donc préférable de demander au vendeur un crédit à la consommation amortissable affecté au bien. Ainsi, le crédit sera lié au bien et si vous renoncez au crédit à la consommation, la vente sera annulée, sans frais ni pénalités.