Il n’est pas rare de détenir un ou plusieurs crédits à la consommation au moment où de présenter sa demande de crédit immobilier. Cette situation entraîne parfois un refus bancaire du fait d’un taux d’endettement trop élevé. Il faut alors soit solder le prêt personnel en cours avant de demander le prêt immobilier en cours (ce qui n’est pas à la portée de toutes les bourses) soit trouver une banque qui accepte de lisser le prêt conso en cours avec le nouveau prêt immobilier.

Il n’est pas rare de détenir un ou plusieurs crédits à la consommation au moment où de présenter sa demande de crédit immobilier. Cette situation entraîne parfois un refus bancaire du fait d’un taux d’endettement trop élevé. Il faut alors soit solder le prêt personnel en cours avant de demander le prêt immobilier en cours (ce qui n’est pas à la portée de toutes les bourses) soit trouver une banque qui accepte de lisser le prêt conso en cours avec le nouveau prêt immobilier.

Vous remboursez un seul crédit consommation en cours

C’est le cas de la majorité des emprunteurs et c’est sans nul doute la situation la plus facile à gérer. Les banques comprennent parfaitement que souscrire un prêt à la consommation ne résulte pas nécessairement d’une mauvaise gestion du ménage ou de son incapacité à mettre de l’argent de côté.

De nombreux jeunes primo accédants se présentent avec un prêt auto. Quand on entre dans la vie active, cet investissement ne peut pas être financé par des fonds propres et les organismes de prêt se montrent en général assez compréhensifs.

C’est la raison pour laquelle de nombreuses banques proposent de lisser les mensualités du prêt consommation et celles du nouvel emprunt immobilier. Cette solution est à privilégier à une opération de regroupements de crédits bien plus onéreuse.

Vous remboursez plusieurs crédits à la consommation

La situation est sans doute plus complexe lorsque l’emprunteur rembourse plusieurs emprunts à la consommation. Si l’endettement se révèle trop élevé, la banque va rechigner à lisser plusieurs mensualités avec celles du prêt classique. Deux raisons principales à cela :

- Cette solution s’apparente plus à une opération de restructuration même si on ne regroupe pas les prêts en un seul comme c’est le cas dans le rachat de crédits. L’organisme prêteur auquel vous vous adressez a plus vocation à octroyer un prêt immobilier qu’à restructurer des dettes.

- Techniquement le mécanisme du prêt à palier pose un problème à la banque lorsqu’il implique plusieurs prêts. (conso ou prêts immobiliers réglementés souscrits sur des durées courtes). D’autre part, il faut savoir que le coût global des emprunts se trouve affecté du fait d’un amortissement ralenti du prêt principal.

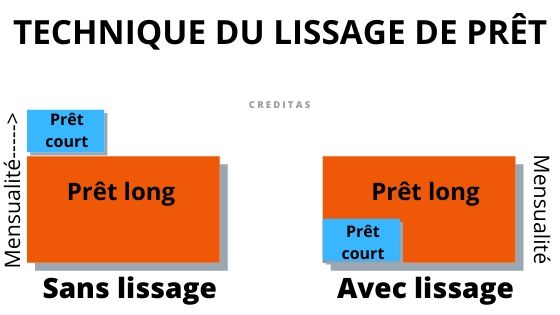

En quoi consiste la technique de lissage

Sachez tout d’abord que la technique de lissage d’un prêt immobilier peut varier d’un organisme à l’autre, ce qui explique parfois les écarts constatés sur les simulations émanant de deux banques différentes. Le principe consiste à limiter l’amortissement du prêt principal en attendant que le prêt à court terme se termine.

Imaginons qu’il vous reste un crédit à la consommation qui court encore pendant 4 ans. Pour lisser les mensualités, la banque n’amortira que partiellement le prêt principal pendant les 4 premières années et ce, afin de conserver un taux d’endettement correct. Mais ne vous y trompez pas, le lissage de prêt ne comporte pas que des avantages, car une fois le prêt conso éteint, vous rembourserez pleinement les échéances, ce qui aura pour effet soit d’augmenter l’échéance mensuelle soit de rallonger la durée.